Les stabilisateurs économiques désignent les mécanismes économiques permettant d’atténuer les conséquences des chocs sur l’économie. La sécurité sociale en France regroupe ces mécanismes. L’assurance chômage par exemple vient remplacer les revenus en cas de perte d’activité ce qui permet de limiter la baisse des revenus et de maintenir la consommation.

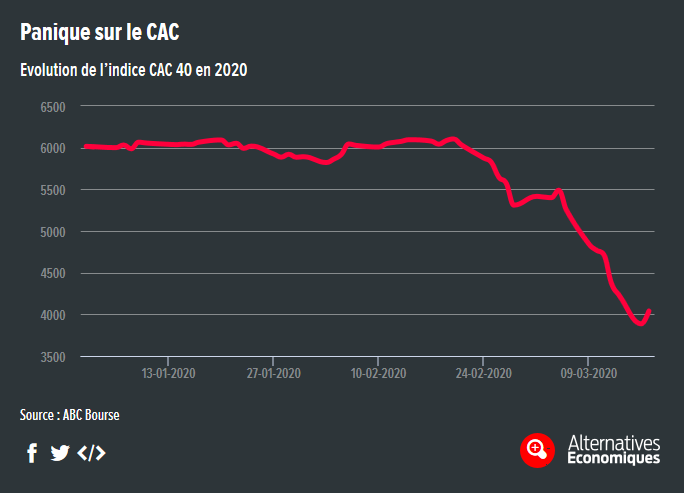

Cette chute brutale suscite beaucoup d’incompréhensions et ravivent nombre de questions : à quoi sert la bourse ? Faut-il la fermer ? Quelques éléments d’analyse

- La bourse : qu’est-ce que c’est ?

-

Pour financer une activité, une entreprise peut avoir recours schématiquement à 3 sources de financement :

- L’autofinancement (pour grossir le trait, l’épargne de l’entreprise)

- L’emprunt bancaire

- L’émission de titres financiers :

- action, c’est-à-dire un titre de propriété qui donne droit à des revenus aux actionnaires

- obligation, c’est-à-dire un titre de dette (l’Etat quand il emprunte sur les marchés financiers pour financer son déficit, émet par exemple des « Obligations Affiliées au Trésor »)

La « bourse » c’est simplement le point 3. C’est la place où s’émettent et s’échangent les titres financiers.

On parle plus généralement de « marchés financiers ». Ce sont les marchés où se rencontrent les offreurs de capitaux (typiquement : un riche épargnant souhaitant faire fructifier son épargne et qui devient actionnaire) et les demandeurs de capitaux (typiquement : une entreprise du numérique qui cherche à se financer directement).

La rémunération de l’actionnaire, c’est :- le dividende, décidé chaque année en conseil d’administration

- la plus-value (s’il revend une action à un cours, c’est-à-dire un prix, plus élevé qu’au moment où il l’a achetée).

Exemple : j’achète une action qui vaut 50 euros en 2018. Elle en vaut 100 en 2019 ; j’empoche une plus-value de 50 euros.

Pour bien comprendre, on distingue deux marchés : le marché primaire et le marché secondaire.- Le marché primaire, c’est le lieu de l’émission des actions. > Exemple simple : Facebook veut lever de nouveaux fonds, elle va émettre de nouvelles actions sur le marché primaire. C’est le marché du « neuf ».

- Le marché secondaire, c’est le lieu de l’échange des actions. Autrement dit, c’est là où les actionnaires peuvent revendre et acheter les actions déjà émises chaque jour. > C’est le marché de l’occasion en somme, et la « bourse » correspond à ce marché ! On y achète et vend des titres, ce qui fait monter ou descendre les cours en fonction de l’offre et de la demande.

- A quoi ça sert ?

-

Et bien c’est tout le problème. La financiarisation, c’est-à-dire la place centrale accordée aux marchés financiers et donc aux actionnaires dans l’économie débute dans les années 1980 (avec son lot de conséquences : stagnation des salaires, mise en tension du travail, faiblesse de l’investissement productif ; c’est toute la logique de coût du capital contre laquelle nous nous battons depuis des années). Il y a de nombreuses explications à cette transformation, mais une des causes est à chercher du côté des économistes dits néoclassiques*.

Une théorie devient centrale, celle de « l’efficience des marchés » qu’on doit à un certain Eugène Fama (ce nom n’a pas grande importance). Que dit cette théorie ? Et bien que les marchés financiers sont les plus efficaces (efficients) pour :- Allouer les capitaux ; les marchés financiers sont censés amener les capitaux là où ils seront les mieux utilisés.

- Diminuer les coûts ; les marchés sont censés être moins coûteux que le système bancaire traditionnel

- Produire la meilleure information ; les marchés sont censés donner la « vraie » valeur des entreprises via le cours boursier

En théorie, le rôle essentiel des marchés financiers, c’est celui de donner de l’information sur la santé des entreprises et de permettre de faciliter l’investissement.

Autrement dit, la majorité des économistes croyaient au miracle de la « nouvelle économie » et étaient persuadés que les marchés financiers, modernisés grâce à l’informatique, permettraient mieux que tout autre institution (et évidemment mieux que l’Etat) d’assurer la croissance. Tout ne s’est pas passé comme prévu…* Théorie dominante en économie qui repose sur l’idée que les marchés et les décisions individuelles sont les plus efficaces pour augmenter le bien-être général.

- Pourquoi tout ceci est faux

-

Cette théorie a servi de base pendant une trentaine d’années aux économistes dominants. C’est bien sûr la crise de 2008 qui a révélé au grand jour l’absurdité de cette théorie. En lieu et place d’investisseurs désintéressés, ne s’occupant que de la « vraie » valeur des entreprises, on a (re)découvert le spectacle de la pure spéculation, de comportements moutonniers (si mon voisin vend, je vais vendre aussi etc etc) ce qui a conduit à une grave crise financière.

La spéculation, c’est l’art d’investir non pas en fonction du potentiel réel de l’entreprise, mais en fonction d’un pari sur ce que sera le cours de l’action demain voire même dans la demi-heure qui suit. On voit donc la grande déconnexion entre ce qui se passe sur les marchés financiers et ce qui se passait réellement dans l’économie.Et la question vient alors se poser : faut-il assujettir toute l’économie à ce casino géant ? La réponse est évidemment non. Mais alors pourquoi cela continue ? Qui sont celles et ceux qui jouent principalement sur ces casinos ? Et bien ce sont essentiellement les classes dominantes (pour pouvoir investir en bourse, encore faut-il avoir du patrimoine !), les grands groupes, les fonds de pension, les compagnies d’assurance et… les banques, dont le rôle s’est progressivement transformé, passant d’établissement de crédit à acteur sur les marchés financiers.

- Pourquoi le CAC chute autant et est-ce grave ?

-

Le CAC 40, et toutes les bourses chutent parce que les investisseurs paniquent et se mettent à vendre leurs actions en masse. Et la machine s’emballe. Puisque mes voisins vendent, c’est qu’il y a un problème, alors je vends aussi, etc. A première vue on pourrait se dire que ce mouvement de panique ne concerne que les actionnaires ; tant pis pour eux ! Malheureusement une crise financière finit généralement par retomber sur les épaules du travail.

Premier risque : les ménages

La chute brutale des cours peut paraître anodine dans un premier temps, du moins en France ! Seuls 8.8% des ménages détenaient des actions en 2018, essentiellement les plus hauts revenus. Il y a donc un impact limité à court-terme sur les revenus des ménages. L’affaire est différente ailleurs ! Les retraites par capitalisation aux USA par exemple dépendent précisément de la rentabilité des fonds de pension qui eux-mêmes dépendent du niveau de la bourse (s’il fallait se souvenir de la nécessité de protéger notre système par répartition). Les ménages possèdent également bien plus d’actions outre-atlantique. L’effet sur les ménages peut alors être une forte chute de la consommation, donc des ventes des entreprises, ce qui conduira à des licenciements, aux USA et partout dans le monde tant nos économies sont interconnectées.Deuxième risque : les banques

Les banques sont toutes fortement exposées aux variations des cours en bourse, puisqu’elles détiennent elles-mêmes des actions pour elles ou leurs clients. Une chute risque de dégrader fortement leur bilan, et les conduire à la faillite. C’est ce qui s’est passé en 2008. Et là le drame est toujours le même : les prêts aux entreprises chutent, et donc l’investissement et ce qui nous intéresse, l’emploi !

Troisième risque : les entreprises

La chute des cours pour les grands groupes vient miner leur capacité à investir, puisque les marchés financiers sont bloqués et que les banques réduisent leurs prêts. Tous les projets sont ainsi mis à l’arrêt. Cela veut dire une chute de l’investissement là encore, et en cascade, faillites de sous-traitants (c’est ce qui s’est produit en 2008) et explosion du chômage.

On voit bien que le vrai problème d’une crise financière, ce sont ses conséquences sur l’économie réelle, via le système bancaire et via la baisse de l’investissement. Ce sont toujours les travailleurs et travailleuses qui paient les frais de la spéculation quand les conséquences de la crise financière contaminent l’économie réelle. - Faut-il fermer la bourse ?

-

Le problème n’est pas tant la bourse que le pouvoir que les marchés financiers ont pris sur la vie économique. Le coût du capital, c’est exactement cela ; la soumission du travail au règne de la rentabilité actionnariale. Mais la bourse, soit le marché réglementé, est l’arbre qui cache la forêt ! Il existe dans l’économie un « système bancaire parallèle ». Les montants en jeu sont colossaux : 92 000 milliards de $ en 2015 (source : Banque de France), c’est plus que le PIB mondial ! Les opérations se font de « gré à gré », c’est-à-dire en dehors de toute régulation. Le risque en fermant la bourse est de voir grossir ce système parallèle dérégulé.

- La nécessité d’une régulation

-

Là encore, il faut réfléchir à des solutions de régulation (mais à quelle échelle ? nationale ? européenne ?) fortes en limitant par exemple le nombre de transactions dans la journée (ce qui interdirait la spéculation), taxer fortement les transactions financières, limiter et taxer fortement les dividendes. Il faut remettre la bourse et les actionnaires à leur place : loin, loin derrière. Il est de toute manière nécessaire modifier profondément la manière dont nous finançons nos économies, via un pôle financier public.

L’objectif ne peut plus être la rentabilité à court terme des actionnaires, mais l’intérêt général. L’enjeu est immense : retirer aux marchés financiers leur pouvoir sur l’économie.

Cela ne s’obtiendra que de haute lutte, tant les intérêts constitués sont puissants. Tant que nous ne romprons pas avec le capitalisme financiarisé, nos vies seront condamnées à la domination actionnariale, et nous serons contraints, crise après crise, de réparer les errements de la classe dominante.

Vous trouverez ci-dessous le mémo complet à télécharger au format PDF